Outlook Offshore da África Ocidental

-101439)

As perspectivas para o mercado offshore de petróleo e gás da África Ocidental permanecem positivas, apesar de alguns contratempos devido ao atraso de alguns países na região em alinhar suas regulamentações de hidrocarbonetos às tendências prevalecentes do mercado e à intensificação da competição global por uma parcela das despesas de capital planejadas das companhias petrolíferas internacionais. recursos em águas profundas e ultraprofundas.

Apesar das pressões de crescimento pós-2014 devido ao rápido declínio dos preços globais do petróleo, vários projetos offshore da África Ocidental, embora atrasados, foram mantidos vivos em parte por uma tendência emergente de governos da região se comprometerem não apenas a mudar seus códigos de petróleo. atrair mais investimentos privados, mas também reestruturar suas estruturas de governança e adotar políticas que apóiem o crescimento das economias de livre mercado.

Actualmente, os principais intervenientes no mercado de petróleo e gás da África Ocidental, como a Nigéria, Angola, Gana, Senegal, Guiné Equatorial, Mauritânia, Guiné-Bissau e Camarões têm vários projectos offshore que já estão em linha, sendo implementados ou aprovados para implementação pela exploração internacional e produção conjunta. ou em parceria com empresas petrolíferas nacionais ou empresas privadas nacionais.

“O investimento na produção offshore está aumentando na África Ocidental”, diz Olumide Adeosun, diretor da PwC Advisory & Strategy Consulting.

“Na Nigéria, a Egina, da Total, uma das maiores unidades de armazenamento e descarregamento de produção flutuante (FPSO) do mundo entrou em operação no final de 2018 e espera-se que tenha uma produção máxima de 200.000 barris por dia (bpd). Em Gana, a Eni recentemente contratou Yinson para converter um FPSO em um estaleiro de Cingapura para produção e processamento de petróleo no país ”, disse ele.

"Com compras e conversões semelhantes planejadas na Nigéria, Gana, Senegal e Guiné Equatorial, espera-se que o mercado da África Ocidental se mostre um local de exportação cada vez mais atraente para a expertise e serviços da FPSO, a serem prestados por parceiros internacionais", acrescentou Adeosun. .

As empresas globais de exploração e produção de petróleo e gás, como a ExxonMobil, Total, Tullow, Kosmos e Oryx Petroleum, através de joint ventures com participação de entidades petrolíferas nacionais na África Ocidental, lideraram a pesquisa altamente dispendiosa de petróleo e gás na região. águas ultraprofundas.

O projeto Kaombo, em Angola, no Bloco 32, é um dos maiores investimentos em hidrocarbonetos da África, operado pela Total SA, com uma participação de 30% e provavelmente impactaria o desempenho do mercado de petróleo e gás da região no curto a longo prazo.

"Kaombo é duas vezes maior do que qualquer projeto petrolífero total anterior no Golfo da Guiné", disse Cyril de Coatpont, Diretor do Projeto Kaombo.

“Estamos indo mais fundo - de 1.400 para 1.950 metros - e estamos indo mais longe - 200 quilômetros mais longe da costa. É o nosso maior desenvolvimento até hoje, cobrindo uma área quase oito vezes o tamanho de Paris ”, disse Coatpont.

Kaombo está ligado a duas unidades de FPSO, Kaombo Norte e Kaombo Sul, através de 300 quilômetros de dutos submarinos com produção total projetada de 230.000 bpd em 2019.

A petrolífera francesa também está dando prosseguimento ao projeto do campo petrolífero de Egina, a 130 quilômetros da costa da Nigéria, em profundidades de mais de 1.500 metros e que a empresa diz ser “um dos nossos projetos ultra-profundos mais ambiciosos”. O projeto é baseado em um sistema de produção submarina conectado a um FPSO que a Total chama de “o maior que a Total já construiu”.

“A Egina aumentará significativamente a produção e o fluxo de caixa da [Total] a partir de 2019 e se beneficiará dos nossos esforços de redução de custos na Nigéria, onde reduzimos nossos custos operacionais em 40% nos últimos quatro anos”, disse Arnaud Breuillac, Presidente da Exploração e Produção no relatório anual de 2018 da empresa. O projeto produz 200.000 bpd, equivalente a 10% da produção total da Nigéria.

Em outro lugar na Nigéria, a ExxonMobil, negociando como Esso Exploration Production Nigéria, está desenvolvendo os projetos Erha e Erha North em profundidades de 1.000 metros e 1.200 metros dentro da licença OML 133, que consiste em 32 poços submarinos que são vinculados a um FPSO com armazenamento capacidade de 2,2 milhões de barris de petróleo e capacidade de processamento de óleo de 210.000 bpd. A ExxonMobil é a operadora com 56,25% de participação na Shell Nigéria Exploration & Production Company (43,75%) como parceira.

Como parte de seu cronograma de trabalho de 2019, a ExxonMobil tem se preparado para recomeçar a perfuração em blocos de águas rasas com uma produção diária estimada de 130.000 barris equivalentes de petróleo com pelo menos duas sondas já sob contrato e mobilizadas.

A ExxonMobil está impulsionando mais projetos na Mauritânia, onde em 2018 a empresa adquiriu o que afirmou ser "a maior pesquisa sísmica já realizada sobre os blocos C14, C17 e C22".

Através de sua afiliada ExxonMobil Exploration and Production Mauritania Deepwater Ltd, que detém 90% de participação nos ativos, a petroleira espera monetizar completamente os recursos de hidrocarbonetos nessa área, cobrindo 8,4 milhões de acres em profundidades de água entre 1.000 e 3.500 metros. . Mas isso ocorrerá após a avaliação dos blocos usando dados sísmicos 2D de aproximadamente 6.500 quilômetros e cerca de 21.000 quilômetros quadrados de trabalho de pesquisa 3D que deve continuar na maior parte de 2019.

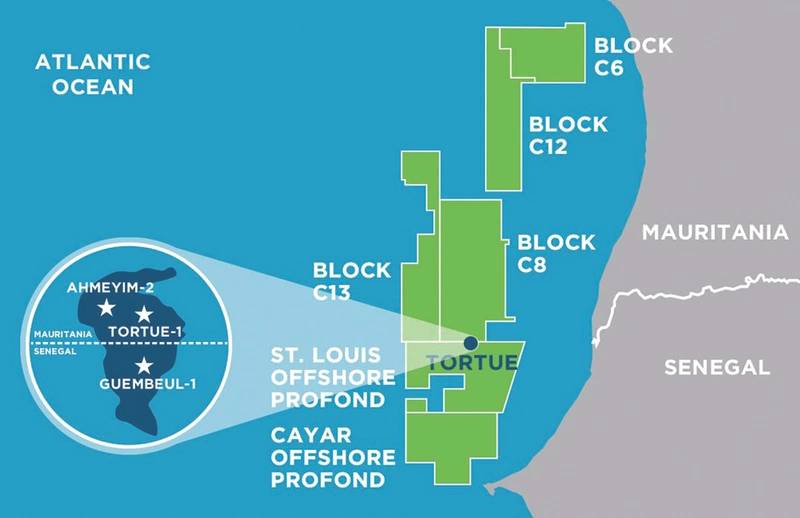

Outra conquista importante para o mercado offshore de petróleo e gás da África Ocidental foi a solução da disputa marítima entre o Senegal e a Mauritânia que havia atrasado o avanço do projeto de gás natural liquefeito (LNG) do Greater Tortue Ahmeyim.

Em dezembro de 2018, a BP anunciou a decisão final de investimento (FID) para o projeto depois do que disse ser “o acordo entre os governos e parceiros da Mauritânia e do Senegal e as companhias petrolíferas nacionais de Petrosen e SMHPM para o Senegal e a Mauritânia, respectivamente.

O projeto Greater Tortue Ahmeyim “entregará receitas e gás para a África e além durante as próximas décadas”, disse Bernard Looney, executivo-chefe da BP na parte de cima. “Nós vemos isso como o começo de um novo capítulo para a história da energia na África”.

O projeto, que é o primeiro a atingir a FID na bacia e inicialmente previsto para começar no primeiro trimestre de 2019, envolve a produção de gás de um sistema submarino de águas ultraprofundas e embarcações de FPSO em águas intermediárias, “que processarão o gás, removendo componentes de hidrocarbonetos mais pesados antes que o gás seja transferido para instalações flutuantes de GNL (FLNG) na fronteira marítima Senegal / Mauritânia. ”O FLNG tem capacidade de 2,5 milhões de toneladas de GNL / ano com o primeiro gás esperado em 2022.

Mapa da área do projeto Greater Tortue (Imagem: Kosmos Energy)

Mapa da área do projeto Greater Tortue (Imagem: Kosmos Energy)

Outros projetos offshore de petróleo e gás que provavelmente impulsionarão as tendências de investimentos em exploração e produção na África Ocidental incluem o campo de Celba e o complexo de Okume, na Guiné Equatorial, juntamente com os blocos de exploração EG21, EG24, 5 e W.

Na fronteira entre o Senegal e a Guiné-Bissau, a Oryx Petroleum diz que está “buscando um tipo de jogo de borda de carbonato na AGC Central, um tipo de brinquedo que outros operadores buscaram com sucesso em outras partes da sub-bacia de Casamança”.

Atualmente, a Tullow Oil está reportando um bom desempenho dos campos offshore de Tweneboa, Enyenra, Ntomme (TEN) em Gana, com uma produção bruta de 64.500 bpd, com projeções de que a produção aumentará para 73.000 barris por dia em 2019.

O projeto em águas profundas, o segundo maior em Gana após o desenvolvimento do Jubileu, inclui o uso de um FPSO, John Evans Atta Mills, que tem uma instalação com capacidade para produzir 80.000 bpd. O primeiro óleo do FPSO foi entregue em 2016, por meio de infraestrutura submarina em todo o campo rico em hidrocarbonetos.

Mas se a África Ocidental continuará atraindo investimentos adicionais em petróleo e gás offshore dependerá em grande parte das tendências nos preços globais do petróleo que por muito tempo determinaram gastos com exploração e produção globalmente.

"A África Ocidental terá uma parcela do aumento nos gastos", prevê Jim McCaul, diretor da International Maritime Associates e da World Energy Reports. “Mas as empresas de exploração e produção, particularmente as grandes que operam globalmente, têm escolhas sobre onde gastam recursos de capex.”

Ele disse que para a África Ocidental competir efetivamente por uma parte desse tão necessário investimento estrangeiro, os governos da região devem tratar das preocupações em torno de royalties e políticas de tributação e exigências locais de fornecimento de novos projetos de petróleo e gás.

“Os grandes impulsionadores da produção de petróleo e gás na África Ocidental são os orçamentos de investimento de exploração e produção, oportunidades de petróleo e gás em outros lugares, receitas governamentais de produção, estabilidade política e regras e políticas governamentais estáveis”, disse McCaul.

Os projetos em águas profundas da África Ocidental devem competir por recursos de investimento contra oportunidades de desenvolvimento a montante em países como Guiana, Brasil e EUA, disse McCaul. "A maior restrição aos gastos com exploração e produção na África Ocidental é a existência de melhores oportunidades em outros lugares".

“Qualquer política que extraia mais parte da receita para o governo ou adiciona custo ao projeto desestimula a atividade de exploração e produção”, explicou ele.

“O operador de exploração e produção obviamente preferirá um acordo que forneça mais participação na receita de campo, e os governos precisam equilibrar seu desejo de obter mais participação nas receitas de arrendamentos, concessões, acordos de partilha de produção, com a probabilidade de desencorajar novas produções. começa ", disse McCaul.

Segundo Adeosun, a regulamentação governamental continua sendo uma das principais restrições ao crescimento do petróleo e do gás na África Ocidental. “Por exemplo, na Nigéria, a Lei da Indústria do Petróleo (PIB) foi impedida de ser aprovada por mais de uma década”, observou ele.

Ele disse: "A passagem de vários elementos do projeto de lei deverá fornecer uma melhor estrutura reguladora para as atividades de petróleo e gás, levando ao aumento de FIDs sendo tomadas no país, devido à melhoria da confiança do investidor".

Mas nem todos os mercados de petróleo e gás da África Ocidental estão no limbo em questões de estrutura regulatória, se o progresso em Gana é algo para passar.

O Gana, que aprovou sua Lei de Exploração e Produção de Petróleo em 2016, já está considerando a lei para revisão, de acordo com Adeosun.

“Um exemplo de diferença na regulamentação é a exigência de que os detentores de licenças de mineração de petróleo em Gana tenham a capacidade de desenvolver os blocos que possuem”, disse Adeosun, acrescentando que os analistas de mercado observaram que a produção de hidrocarbonetos mais que dobrou em Gana entre 2016 e 2018 desde a passagem da conta.

“Outra grande restrição específica para a Nigéria é o vandalismo e a sabotagem de oleodutos na região do Delta do Níger, onde a maior parte do petróleo e do gás do país é produzida”, acrescentou.

Apesar de alguns produtores de petróleo e gás da África Ocidental preverem um aumento do investimento offshore impulsionado pela recuperação dos preços globais do petróleo, a Adeosun vê pouco impacto deste aumento nos preços do petróleo previstos para projetos de águas profundas e ultraprofundas na região.

"É improvável que a recuperação dos preços tenha um grande impacto em projetos offshore profundos no curto prazo, uma vez que esses projetos são altamente intensivos em capital", disse ele.

“Os ganhos de preço de curto prazo fornecerão uma validação inicial para projetos que já foram comprometidos, mas não necessariamente para projetos pendentes”, acrescentou Adeosun.

No médio a longo prazo, no entanto, um aumento contínuo no preço do petróleo provavelmente incentivará as empresas de exploração a assinar um número maior de FIDs.

-168002)

-167856)

-167623)

-167415)

-167178)

-166941)