Mudando as regras do jogo na África

-plataforma-perna-95884)

O potencial offshore de petróleo e gás da África permanece amplamente inexplorado, e 2019 pode ser um bom indicador sobre se os países com recursos de hidrocarbonetos de águas rasas, profundas e ultraprofundas podem avançar na atração de investimentos em exploração e produção, especialmente após alguns grandes reformas políticas no passado recente.

Embora países como Guiné Equatorial e Tanzânia tenham sido vistos por alguns como desafiadores quando se trata de adoçar as regulamentações de upstream, midstream e downstream para atrair empresas internacionais de petróleo e gás, muitos outros países na África recentemente fizeram mudanças em seus regimes fiscais para fazer atraente para os investidores que estão interessados em explorar o setor de hidrocarbonetos offshore da região, como tem sido o caso do Gabão, Congo (Brazzaville), Gana, Angola e até Camarões.

Não obstante o progresso no ajuste fino dos regulamentos de hidrocarbonetos pela maioria dos países com recursos offshore, produtores como a Nigéria adiaram a aprovação de novas regras de petróleo, impedindo assim as decisões finais de investimento para alguns dos seus projetos offshore de petróleo e gás.

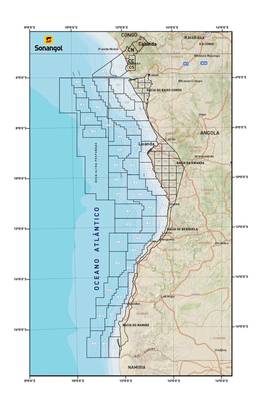

Pela primeira vez em décadas, Angola mudou recentemente para melhorar a imagem da sua indústria de petróleo e gás, estabelecendo uma nova entidade reguladora da indústria, a Agência Nacional do Petróleo e Gás, deixando a Sonangol, uma paraestatal que durante anos foi a face do sector hidrocarboneto do país, concentrar-se nas atividades de exploração e produção. Isto ocorreu apenas meses após a liderança da empresa estatal ter sido acusada de corrupção e destituída do cargo pelo governo do novo Presidente João Lourenço, que sucedeu a José Eduardo dos Santos, que esteve no poder durante 38 anos.

Além disso, o presidente Lourenço anunciou uma redução de 50% nos impostos sobre o desenvolvimento de projetos de petróleo com menos de 300 milhões de barris de reservas. O imposto sobre a produção de petróleo caiu de 20% para 10%, enquanto o imposto sobre a renda em campos marginais caiu de 50% para 25%, além de outras mudanças no regime regulatório, enquanto o país se prepara para uma nova rodada de licenciamento para seus blocos offshore em 2019 .

Mas uma mudança de política mais drástica foi anunciada pelo Gabão e pelo Congo, dois países da África Subsaariana que lançaram suas rodadas de licenciamento no final de 2018. As propostas fecham este ano com expectativas altas de que as mudanças no seu marco regulatório de petróleo e gás atrairiam altas classe pretendentes para os blocos offshore em leilão em respectivos países.

O Gabão, que nos últimos anos foi forçado a adotar medidas financeiras rigorosas que reduziram o déficit fiscal do país de 6,6% em 2016 para 0,3% em 2018, está empenhado em atrair grandes empresas internacionais de exploração e produção de petróleo e gás para assumir o controle. 12 águas rasas e 23 blocos de águas profundas que estão em oferta na 12ª rodada de licenciamento em andamento, que termina em abril de 2019.

Para atrair potenciais pretendentes para os blocos offshore, o Gabão anunciou recentemente a remoção do imposto corporativo para todas as empresas envolvidas em operações de exploração e produção no país da África Ocidental, que curiosamente relataram um crescimento econômico de 2% em 2018, de 0,3% em 2017, apesar do petróleo produção diminuiu 4,3% no mesmo período para cerca de 200.000 barris / dia.

No Congo (Brazzaville), o governo anunciou uma redução de 3% e 10% nos royalties de petróleo e gás, respectivamente, em 2016, em preparação para a segunda rodada de licenciamento que foi lançada no ano passado. A intenção era atrair companhias de exploração e produção de petróleo e gás que aproveitassem as oportunidades de reiniciar os campos em maturação, mas que ainda possuem recursos substanciais e explorem mais hidrocarbonetos no mar.

No momento em que a rodada de licenciamento em andamento se encerra em junho próximo e os licitantes preferenciais anunciados semanas depois, o Congo teria avaliado a eficácia das alterações em seus regulamentos de hidrocarbonetos. O Congo reduziu os royalties do petróleo para 12% de 15% e os royalties de gás de 15% para 5%, além de proibir a queima de gás e fixar a participação de empresas locais em projetos de petróleo e gás para 15%.

Em outros lugares, Gana manteve o que o governo chama de “estrutura legal e regulatória adequada”, mesmo quando o país lançou sua primeira rodada de licenciamento formal em novembro do ano passado, com data de fechamento em maio de 2019.

Até o final de 2018, relatórios informaram que a rodada de licenciamento atraiu a participação da Tullow Oil, Total, ENI, Cairn, Harmony Oil and Gas, ExxonMobil, CNOOC, Qatar Petroleum, BP, Vitol, Global Petroleum Group, Aker Energy, First E & P. , Kosmos, Sasol e Equinor.

Gana acredita que sua ampla gama de regulamentações upstream, como Regulamentos Gerais 2018 de Petróleo (E & P), Regulamentação de Conteúdo Local e Participação Local, Regulamentações de Gerenciamento de Dados de Petróleo E & P e Regulamentações Petróleo E & P-HSE 2017, tornam o investimento no setor de hidrocarbonetos do país mais transparente e fornece a clareza tão necessária para os investidores internacionais.

No entanto, ainda há muito a ser desfeito na Nigéria, maior produtora de petróleo da África, onde a atrasada Lei da Indústria Petrolífera não só criou incerteza no setor de upstream do país, mas também afastou possíveis decisões de investimento final para projetos de petróleo e gás offshore. Com uma estimativa de reservas de petróleo e gás de 37,5 bilhões de barris e 5,2 trilhões de metros cúbicos respectivamente, a Nigéria é um país rico em recursos de hidrocarbonetos, mas sem uma estrutura regulatória e legal simplificada, transparente e favorável ao investidor, o segmento offshore do país pode não alcançar seu ótimo .

No entanto, com 2019 ainda em sua infância, há muito mais a se esperar no espaço marítimo da África, especialmente em países onde foram feitos alguns esforços para rever os regulamentos existentes do setor de petróleo e gás para alinhá-los às tendências de investimento emergentes que exigem mudança de tato dos governos produtores de petróleo para apoiar um mercado sustentável de hidrocarbonetos tanto agora como no futuro.

Alguns dos novos blocos de concessão ao largo de Angola (Imagem: Sonangol)

Alguns dos novos blocos de concessão ao largo de Angola (Imagem: Sonangol)

-167856)

-167623)

-167415)

-167178)

-166941)