FPSOs: o novo modelo de negócios

À medida que o Ano Novo 2020 se desenrola, há 21 unidades flutuantes de produção, armazenamento e descarga (FPSO) em ordem e, ao contrário de um ano atrás, essas - e não o gás natural liquefeito flutuante (FLNG) - são a história não anunciada. Impulsionado por um preço decente para o petróleo, esse mercado dinâmico é mantido por novos players, novos modelos de negócios e a agora sólida percepção de que os FPSOs podem custar menos do que o desenvolvimento de novos campos de petróleo revestidos. Acima de tudo, os países estão novamente pedindo à indústria que concentre capital e controle a riqueza em áreas remotas.

As empresas nacionais de petróleo (NOC) estão de volta. Na Previsão Mundial de Energia dos Sistemas Flutuantes de Produção, uma autoridade do setor, as moscas volantes da China e do Brasil são destaque. O ano novo amanheceu com pronunciamentos no Rio (e em Pequim e outras capitais).

“A Petrobras anunciou um plano para 13 novos FPSOs para entrar em serviço nos próximos cinco anos e disse que 13 unidades de produção flutuantes antigas serão aposentadas no mesmo período”, diz o autor da previsão do WER, Jim McCaul. Por muito tempo consultor do setor, ele confirma que um grupo chinês também trouxe financiamentos flutuantes para El Salvador em dezembro e Chipre para 2020.

De fato, a CNOOC está colocando três de seus próprios moscas volantes - o FPSO Hai Yang Shi You, uma unidade flutuante de armazenamento e descarga (FSO) com o mesmo nome e o semi-submersível Ligshui 17/2 - entre 2020 e 2021. Lingshui 17-2 representa um NOC trazendo a tecnologia à tona e permitindo inspirar um novo modelo de negócios para o Mar da China Meridional. Seu recém-adquirido sistema de tração de risers da Cargotech denota o uso de um semi-submarino em águas profundas propensas a tufões (até 1.560 metros). “O campo de gás Lingshui 17-2 é o primeiro projeto de águas profundas da CNOOC em P&D”, afirma MacGregor, vice-presidente de soluções offshore, afirma Hoeye Hoeyesen. Os sistemas pull-in abrirão o caminho para a CNOOC (e seus parceiros Shell e Husky) explorar a parte norte da Bacia de Qiongdongnan na plataforma continental oeste do norte do Mar da China Meridional.

O CNOOC não foi o único campeão do “BRIC” a deixar a tecnologia inspirar um modelo de negócios. A previsão da Petrobras é de que a Petrobras use sua nova tecnologia Hi-Sep para diminuir a proporção gás / petróleo no riser de produção do FPSO Mero 3. Quem é quem dos contratados do FPSO - Bluewater, MISC, Modec, SBM, Teekay e Yinson - foi informado de que a Petrobras queria usar sua própria nova tecnologia no projeto pela primeira vez para os CONs.

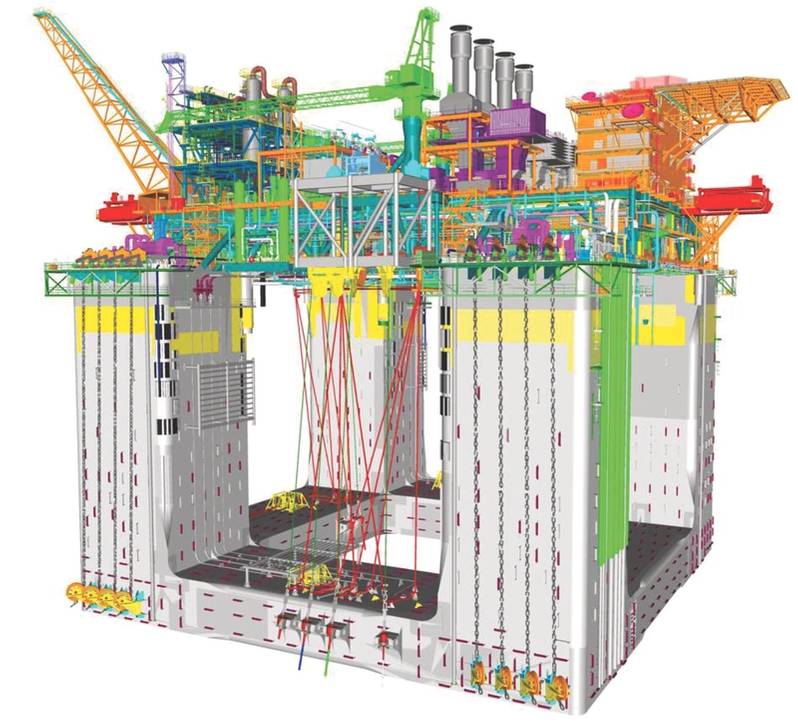

Variante NOC: o semi-submundo CNOOC Lingzhou. (Imagem: Cargotech)

Variante NOC: o semi-submundo CNOOC Lingzhou. (Imagem: Cargotech)

Tecnologia dos CONs

Assim como a CNOOC em Lingshui, o plano da Petrobras também é separar líquidos do gás: o Mero 3 é um antigo transportador de petróleo muito grande (VLCC) que produzirá até 180.000 barris de petróleo por dia de petróleo (bpd); 420 milhões de pés cúbicos por dia de gás (MMscfd) e 250.000 bpd de água para injeção. Conforme relata o WER, a Petrobras pretende instalar quatro grandes FPSOs no Mero nesta década.

A CNOOC também é parceira da Mero e agora a Petrobras está considerando um hub flutuante de gás "para coletar e exportar gás (associado) para a costa", como Lingshui. Ao todo, a Petrobras diz que está gastando US $ 84 bilhões até 2023, incluindo US $ 68,8 bilhões em exploração e produção. Os FPSOs Mero fazem parte disso.

McCaul diz que 2020 verá muita atividade do FPSO, mas a América do Sul - incluindo Guayana, onde é esperado o início das compras da ExxonMobil para um quarto grande FPSO - verá a maior parte da atividade de contratação. “A maioria das atividades será no Brasil, onde a Petrobras provavelmente iniciará cinco grandes aquisições de FPSO nos próximos 12 a 18 meses. A Equinor provavelmente também iniciará seu projeto Carcara. ”

Embora a Austrália tenha assistido ao lançamento mais complexo de flutuadores de 2019 (FLNG Prelude), McCaul diz que o FPSO Carcara parece ter a maior complexidade de contratos que se espera ver em 2020, pelo menos em termos de etapas de planejamento de curto prazo. "Não há nada parecido com o contrato Prelude FLNG", acrescenta ele.

A Equinor pagou US $ 379 milhões por 10% a mais do bloco BM-S-8 da Carcara na bacia brasileira de Santos, um lote que possuía como operadora em meados de 2018. A Equinor e os parceiros ExxonMobil e Galp precisam tanto quanto do Bloco BM-S-8 e Carcará North, na área de Carcara, para que o projeto FPSO comece a controlar os 2 bilhões de boe que estão em vigor. O primeiro óleo está com fenda para 2023/2024.

Espíritos afins: Representantes da Barra Energia (à esquerda) e da Equinor fechando um acordo de fazenda na Bacia de Santos para pavimentar o caminho para o FPSO de Carcara. (Foto: Equinor)

Espíritos afins: Representantes da Barra Energia (à esquerda) e da Equinor fechando um acordo de fazenda na Bacia de Santos para pavimentar o caminho para o FPSO de Carcara. (Foto: Equinor)

Alianças tecnológicas

Em 10 de janeiro de 2020, quando compilamos este relatório, o facilitador de FPSO de Tóquio, Modec, anunciava uma aliança de construção e tecnologia que trará o primeiro FPSO do Senegal.

A NOC Petrosen (Companhia Nacional de Petróleo do Senegal) se unirá a uma parceria que inclui os negócios africanos da Woodside, mas a Modec fornecerá o FPSO para a Fase 1 de Desenvolvimento do Campo de Sangomar nas águas profundas do Senegal.

“UM FEED e um estaleiro asiático” - uma vez criticado - hoje é um modelo de negócios bem-sucedido, com a Modec premiada com o contrato de projeto de engenharia de front-end para o FPSO e agora o contrato de compra de FPSO na decisão final de investimento (FID) da Sangomar. O FPSO implantará 100 quilômetros (km) ao sul de Dakar e espera-se que seja o primeiro desenvolvimento de petróleo offshore do país. Programada para entrega no início de 2023, a embarcação será atracada em cerca de 780 metros de água por um sistema externo de atracação de torres fornecido pela Sofec, uma empresa da Modec. O FPSO será capaz de processar 100.000 bpd, 130 MMscfd de gás e 145.000 barris de injeção de água por dia, além de armazenar 1.300.000 barris de petróleo bruto.

"Consideramos a África Ocidental - onde numerosos campos offshore de petróleo e gás foram descobertos nos últimos anos - como uma de nossas regiões centrais mais importantes, e esse contrato adjudicado deve reforçar geograficamente nosso portfólio de negócios", citou o executivo-chefe da Modec, Yuji Kozai. como dizendo. A Modec já operou três FPSOs no Gana e na Costa do Marfim e forneceu outras sete bóias para Angola, Camarões, Guiné Equatorial, Gabão e Nigéria.

Modelo ultra-profundo

Sangomar é uma boa recuperação para a Modec depois que um projeto mexicano de EPCI viu a empresa anotar US $ 73 milhões. "Eles se queimaram com o contrato de FPSO no México", observa McCaul, acrescentando que outros empreiteiros podem ser pressionados a gerenciar a execução do contrato sob restrições de conteúdo local.

O ano de 2019 começou lentamente para a Modec, mas nos últimos três meses, seu pacto de tecnologia para águas ultraprofundas de quatro empresas estava sendo exportado novamente em massa, desta vez para o Brasil. Uma perda de US $ 36,5 milhões em setembro foi ofuscada no final do ano por receitas anuais de US $ 2 bilhões. Um modelo de negócios em águas profundas estava surgindo com base nas “quatro empresas” - Modec, Mitsui & Co., MOL e Marubeni Corp. - comprando e fretando FPSOs para campos nomeados. Até novembro de 2019, novos pedidos no valor de mais de US $ 3 bilhões - tanto quanto todos os novos pedidos anteriores dos últimos quatro anos juntos - haviam acumulado. Por fim, também, os pagamentos dos marcos da construção estavam ajudando.

Então, em novembro, os chefes das quatro empresas concordaram que as três primeiras investiriam em fretamentos de FPSO de longo prazo, como a Modec já estava fazendo no campo de Búzios, fora do Brasil.

O FPSO SBM Offshore de vida útil prolongada, Liza Destiny. (Foto: SBM Offshore)

O FPSO SBM Offshore de vida útil prolongada, Liza Destiny. (Foto: SBM Offshore)

"O modelo norueguês"

Ainda mais, Mitsui, MOL e Marubeni devem investir na Buzios5 MV32, uma empresa holandesa criada pela Modec. O MV32 firmou um contrato de afretamento de 21 anos com a Petrobras para a implantação de outro FPSO. O acordo imita, até certo ponto, o padrão complicado da propriedade norueguesa de carros alegóricos, onde uma sonda é a expressão física de uma entidade comercial com o seu nome e que absorve todo o seu risco.

O novo modelo, FPSO de quatro empresas, terá o nome de FPSO Almirante Barroso MV32 e será implantado no campo de Búzios, na parte gigante do pré-sal da Bacia de Santos, a 180 km do Rio de Janeiro, na costa sudeste do Brasil. O FPSO estará ancorado em 1.900 metros de água até o final do ano 2022. É a sétima vez que as quatro empresas colaboraram para operar um FPSO no Brasil, mas seus negócios de fretamento agora parecem mais focados e menos arriscados.

O FPSO Almirante Barroso terá capacidade suficiente para produzir 150.000 bpd a partir de sua localização relativamente segura na crise do Atlântico Sul. Ele terá capacidade de produção de gás de 212 MMscfd e armazenamento de 1,4 milhão de barris para completar o projeto.

Revitalização ou extensão da vida

A Modec também foi contratada para o projeto de revitalização da Petrobras Marlim, parte da renovação brasileira de 13-FPSO da McCaul que identifica que a revitalização ou renovação de FPSO é código para desenvolvimento de campo ou extensão de vida. Esse novo modelo de negócios para a Petrobras está alinhado com o que está acontecendo em outros lugares, incluindo o Mar do Norte, onde a reavaliação de um FPSO para uma vida mais longa - via tieback ou conexão à infraestrutura revestida - contribui para um desenvolvimento de campo mais rápido e mais barato.

A renovação do Brasil, no entanto, envolve novos FPSOs, e estes estão ajudando a justificar os novos modelos de negócios do mercado, incluindo o programa de casco Fast4Ward da SBM Offshore. A SBM historicamente mantém estaleiros em Cingapura e no Oriente Médio ocupados na construção de cascos e torres de produção. Mas o Fast4Ward é uma nova estratégia de negócios. Enquanto você vê isso no modelo japonês de quatro empresas, a SBM faz isso há algum tempo. Agora, a construção naval chinesa Shanghai Waigaoqiao e Offshore e a China Merchants Industry Holdings começaram a construir os três primeiros cascos da SBM Offshore destinados a campos.

Um caminho a seguir: o versátil design do casco FAST4Ward da SBM Offshore. (Imagem: SBM Offshore)

Um caminho a seguir: o versátil design do casco FAST4Ward da SBM Offshore. (Imagem: SBM Offshore)

Esses cascos também destacam a empresa FPSO ou a entidade de joint venture por embarcação. Em meados de dezembro, a SBM eliminou 35% de suas ações no FPSO Sepetiba para dar espaço à Mitsubishi Corp. e Nippon Kavushiki Kaisha. “Empresas de propósito específico relacionadas ao arrendamento e operação do FPSO Sepetiba” significa que todas as partes visitarão ocasionalmente Amsterdã.

Dessa forma, no entanto, a Petrobras obtém outro FPSO do campo Mero, com MC, NYK e SBM Offshore, em empresas de baixo risco. O FPSO Sepetiba será lançado em 2022.

Novos jogadores

E pode haver novos jogadores. “O que torna o próximo ano único é a questão de saber se os principais contratados do FPSO terão o interesse de fazer uma oferta realista desses contratos, dada a atual carteira de pedidos”, diz McCaul. Isso pode significar mais reduções, novos modelos de negócios e a disseminação de mais riscos.

A Teekay Offshore, por exemplo, está querendo vender FPSOs ao mesmo tempo em que constrói navios-tanque e atualiza sua frota de FPSO. Quando fazemos o check-in, Teekay está contratando nove novos funcionários - em Trondheim -, onde também trará pessoas de colarinho branco canadenses.

Chris Brett, presidente da Teekay Offshore Production, disse ao Engenheiro Offshore: “A Teekay Offshore está fortalecendo a organização com os principais papéis de competência central do FPSO para cumprir nossa futura estratégia e ambição”. Ele diz que os canadenses ajudarão a empresa a "operar de forma independente". Portanto, outro modelo de negócios do FPSO pode ainda emergir da Noruega.

-168002)

-167856)

-167623)

-167415)

-167178)

-166941)